- مؤلف Jason Gerald gerald@how-what-advice.com.

- Public 2023-12-16 10:53.

- آخر تعديل 2025-01-23 12:05.

يعد إنشاء ميزانية تسوق من المنزل والالتزام بها عادة جيدة ، لأنه بميزانية يمكنك تقليل النفقات وتوفير المزيد وتجنب الوقوع في فخ فواتير بطاقات الائتمان. لإعداد ميزانية للمنزل ، ما عليك سوى تسجيل الدخل والنفقات الحالية ، وأن تكون منضبطًا لتعديل النفقات من أجل وضع مالي أفضل.

خطوة

طريقة 1 من 3: إعداد جدول أو دفتر نقدي

الخطوة الأولى. حدد شكل الميزانية التي ستقوم بإنشائها

يمكنك إنشاء ميزانية باستخدام الورق والقلم ، لكن برنامجًا بسيطًا لطحن الأرقام أو المحاسبة سيجعل الأمر أسهل بالنسبة لك ، إذا كان متاحًا.

- ابحث عن نموذج ورقة الميزانية من Kiplinger على الرابط التالي.

- حسابات الميزانية في برامج المحاسبة البسيطة ، مثل Quicken ، تكون آلية بشكل عام ، لأن برامج المحاسبة مصممة لوضع الميزانية. تحتوي برامج المحاسبة أيضًا على ميزات إضافية تسهل عليك تخطيط ميزانيتك ، مثل عداد التوفير. ومع ذلك ، عادة ما تكون برامج المحاسبة غير مجانية ، لذلك من أجل استخدامها ، يجب عليك شراء البرنامج.

- توفر معظم برامج طحن الأرقام قوالب مضمنة لإنشاء ميزانية منزلية. يحتاج القالب إلى أن يتكيف مع احتياجاتك ، ولكن إنشاء ميزانية باستخدام قالب أسهل من إنشاء ميزانية من البداية.

- يمكنك أيضًا استخدام تطبيق ميزانية إلكتروني ، مثل Mint.com ، والذي سيساعدك على تتبع نفقاتك.

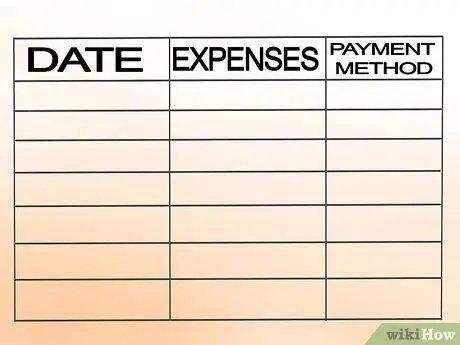

الخطوة 2. قم بتنسيق الأعمدة في الجدول من اليسار إلى اليمين

اكتب عنوانًا في العمود ، مثل "تاريخ الإنفاق" و "مبلغ الإنفاق" و "طريقة الدفع" و "ثابت / مجاني".

- سجل النفقات والدخل مع الانضباط كل يوم أو أسبوع. توفر العديد من البرامج والتطبيقات تطبيقًا للهاتف يمكنك استخدامه لتسجيل النفقات / الدخل.

- سيساعدك عمود "طريقة الدفع" في العثور على سجلات الدفع الخاصة بك. على سبيل المثال ، إذا كنت تدفع مقابل الكهرباء عن طريق بطاقة الائتمان كل شهر مقابل النقاط ، فاكتب "بطاقة الائتمان" في عمود "طريقة الدفع" في إدخال "فاتورة الكهرباء".

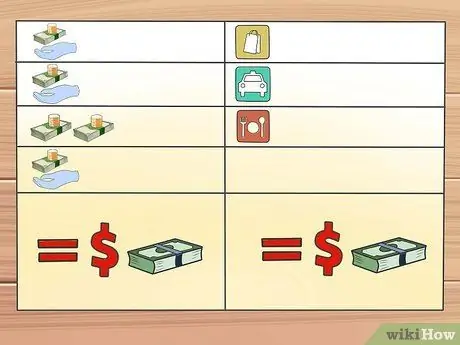

الخطوة 3. اجمع نفقاتك

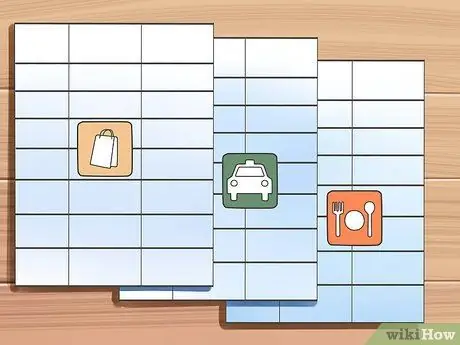

يجب تصنيف كل حساب لتسهيل حساب المصاريف الشهرية والسنوية والمجانية الثابتة. مع التجميع ، سيكون من الأسهل عليك إدخال حسابات المصروفات والعثور على نفقات محددة. تشمل فئات المصاريف شائعة الاستخدام ما يلي:

- إيجار المنزل / الرهن العقاري (بما في ذلك التأمين) ؛

- فواتير الكهرباء والغاز و PDAM ؛

- النفقات التشغيلية المنزلية (مثل رواتب العمال المنزليين أو البستانيين) ؛

- النقل (السيارات والبنزين والنقل داخل المدينة والتأمين على السفر) ؛ و

- المأكولات والمشروبات (بما في ذلك النفقات عند تناول الطعام بالخارج).

- سيسهل استخدام برنامج محاسبة تصنيف النفقات (كما في المثال أعلاه) ، وحساب المصروفات بحيث يسهل فهمها. باستخدام برنامج محاسبة ، يمكنك معرفة ماذا وأين ومتى وكيف تنفق الأموال ، بالإضافة إلى طريقة الدفع التي تستخدمها لدفع فواتير معينة. كما يسهل برنامج المحاسبة عليك تقسيم نفقاتك حسب الوقت والأولوية.

- إذا كنت تستخدم دفتر أستاذ ورقي ، فقد ترغب في استخدام صفحة مختلفة لكل فئة ، اعتمادًا على المبلغ الذي تنفقه لكل فئة كل شهر. باستخدام البرنامج ، ستتمكن من إضافة صفوف حسب الحاجة.

طريقة 2 من 3: تسجيل المصاريف

الخطوة الأولى: اكتب أكبر النفقات على الورق أو البرامج ، على سبيل المثال مدفوعات KPM / KPR ، وإيجار المنزل ، وفواتير الكهرباء / PDAM / الإنترنت ، والتأمين الصحي / الأسنان

اكتب أيضًا الأقساط الائتمانية التي تقوم بها. قبل وصول الفاتورة ، اكتب الرقم التقريبي.

- بعض أنواع الفواتير ، مثل إيجار المنزل أو الرهون العقارية ، لها مبلغ ثابت كل شهر. ومع ذلك ، فإن الفواتير الأخرى ، مثل فواتير الكهرباء ، تتقلب. للتغلب على هذا ، قم بتدوين المبلغ المقدر للفواتير (مثل مبلغ فاتورة العام الماضي) ، ثم استبدله بمبلغ الفاتورة الفعلي بعد وصول الفاتورة.

- حاول تقريب المصاريف بالزيادة أو النقصان (بزيادات قدرها 100 دولار) لتقدير الفاتورة.

- تسمح لك بعض الشركات بدفع فاتورة متوسطة ثابتة ، بدلاً من تغيير مبلغ الفاتورة كل شهر. إذا كان الرصيد المالي مهمًا جدًا بالنسبة لك ، ففكر في خيار دفع متوسط الفاتورة.

الخطوة 2. احسب نفقاتك المطلوبة

تذكر الأشياء التي عليك شراؤها / دفع ثمنها ، والسعر. كم من المال تنفق على الغاز كل أسبوع؟ ما هي ميزانيتك للتسوق الأسبوعي / الشهري؟ فكر في الأشياء التي يجب أن لا ترغب في شرائها / دفع ثمنها. بعد الانتهاء من إعداد صفوف تلك النفقات ، قم بتدوين النفقات المقدرة. بعد الانتهاء من الإنفاق الإلزامي ، استبدل الرقم المقدر بالفاتورة التي دفعتها.

- أنفق المال كالمعتاد ، لكن احتفظ بكل إيصال أو سجل كل مصروف. في نهاية اليوم ، تابع نفقاتك ، إما على الورق أو على هاتفك أو على الكمبيوتر. تأكد من تسجيل المبلغ الدقيق لنفقاتك ، ولا تستخدم معلومات عامة جدًا ، مثل "الطعام" أو "النقل".

- يمكن أن تساعدك برامج مثل mint.com في الفئات التي يوفرها. يوفر Mint فئات مختلفة ، مثل البقالة والمرافق والتسوق المتنوع ، مما يسهل عليك معرفة المبلغ الذي تنفقه على كل فئة.

الخطوة 3. لاحظ أيضًا المصاريف المجانية التي يمكن تخفيضها بشكل عام ، مثل الغداء في مقهى باهظ الثمن ، أو رحلة مع الأصدقاء ، أو القهوة من المقهى

اكتب كل حساب في سطر منفصل. قد تبدو قائمة نفقاتك رهيبة في نهاية الشهر ، ولكن إذا قسمتها حسب نوع المصاريف ، فسيكون من الأسهل قراءتها

الخطوة 4. أدخل صف المدخرات

بينما لا يستطيع الجميع الادخار بشكل منتظم ، حاول الادخار حتى تتمكن من الادخار ، وادخارها إن أمكن.

- اهدف إلى ادخار ما لا يقل عن 10 بالمائة من راتبك. من خلال توفير 10 في المائة من راتبك ، ستنمو مدخراتك بسرعة دون التأثير بشكل كبير على جودة حياتك. يؤلم ، أليس كذلك ، يعيق الجوع في نهاية الشهر؟ لذلك ، ادخر فقط في حالة عدم انتظار الأموال المتبقية في نهاية الشهر.

- اضبط مقدار المدخرات إذا لزم الأمر ، أو اضبط الإنفاق للوصول إلى هدف التوفير. يمكن استثمار الأموال التي تدخرها أو استخدامها لأغراض أخرى ، مثل مواصلة دراستك أو أخذ إجازة.

- تقدم بعض البنوك في الولايات المتحدة برامج ادخار مجانية يمكنك الانضمام إليها ، مثل Keep the Change from Bank of America. يقوم البرنامج بتجميع معاملات بطاقة الخصم الخاصة بك وتحويل الفرق إلى حساب توفير ، ودفع أيضًا نسبة مئوية من المدخرات. يمكن أن يكون هذا البرنامج طريقة جيدة لتوفير القليل كل شهر.

الخطوة 5. اجمع كل المصروفات كل شهر

احسب كل فئة ، ثم اجمع النتائج لمعرفة النسبة المئوية للإنفاق في كل فئة.

الخطوة 6. سجل كل دخلك ، سواء كان إكرامية ، أو عملًا إضافيًا ، أو مالًا تجده على الطريق ، أو راتبًا ، أو راتبًا ، ثم اجمعها

- اكتب مبلغ الراتب ، وليس إجمالي الدخل ، لفترة الدخل هذه.

- سجل كل الدخل كما لو كنت تسجل النفقات. إجمالي الدخل الأسبوعي أو الشهري إذا لزم الأمر.

الخطوة 7. قارن إجمالي الدخل والمصروفات

إذا كانت نفقاتك أكثر من دخلك ، ففكر في تقليل نفقاتك ، أو ابحث عن طرق لتقليل نفقاتك الإلزامية.

- ستساعدك المعلومات التفصيلية حول النفقات وأولوياتها على معرفة بنود النفقات التي يمكنك كبحها أو تقليلها.

- إذا كان دخلك أكبر من نفقاتك ، فيجب أن تكون قادرًا على ادخار باقي دخلك. يمكن استخدام هذه المدخرات في أي شيء ، مثل الرهن العقاري الثاني أو الرسوم الدراسية أو النفقات الرئيسية الأخرى. يمكنك أيضًا تخصيص بعض المال لتغطية نفقات صغيرة ، مثل السفر.

طريقة 3 من 3: إنشاء ميزانية جديدة

الخطوة الأولى. حدد بنود المصاريف التي تريد تقليلها ، وخاصة المصروفات المجانية

خصص بعض المال لتغطية النفقات المجانية ، ولا تتجاوز هذا المبلغ.

- إن ادخار الأموال لتغطية النفقات المجانية أمر جيد حقًا. التوفير لا يعني إهمال المرح. ومع ذلك ، مع وجود ميزانية ، لا يزال بإمكانك توفير المال بينما لا تزال مستمتعًا. على سبيل المثال ، إذا كنت غالبًا ما تذهب إلى السينما ، فخصص 200000 روبية لمشاهدة فيلم. بعد نفاد أموال الفيلم ، لا تنفق المزيد من المال لمشاهدته.

- انتبه أيضًا إلى المصاريف الإلزامية. يجب أن تأخذ النفقات الإلزامية بشكل مثالي نسبة معينة من الدخل. على سبيل المثال ، يجب أن يصل الإنفاق على الغذاء إلى 5-15 بالمائة فقط من الدخل. إذا كان عنصر الإنفاق الإلزامي يستهلك دخلاً أكثر مما ينبغي ، فحاول كبح جماح الإنفاق.

- ستختلف نسبة إنفاقك حسب الظروف. على سبيل المثال ، يتأثر الإنفاق على الغذاء بأسعار الغذاء وحجم الأسرة والاحتياجات الخاصة. في الأساس ، تجنب النفقات غير الضرورية. على سبيل المثال ، إذا كنت تنفق الكثير من المال على الوجبات السريعة ، فلماذا لا تطبخها في المنزل؟

الخطوة 2. تخصيص الأموال لتغطية النفقات غير المتوقعة

من خلال تخصيص صندوق للطوارئ ، لن تؤدي النفقات غير المتوقعة إلى تدمير الميزانية التي حددتها ، وبالتالي ستكون أموالك أفضل.

- قدّر مبلغ صندوق الطوارئ الذي تحتاج إلى إنفاقه على مدار عام ، ثم قسّمه على 12 لتحديد مبلغ صندوق الطوارئ الشهري.

- يمكن استخدام صندوق الطوارئ هذا في حالة وجود نفقات غير متوقعة. بدلاً من استخدام بطاقة الائتمان ، يجب عليك استخدام صندوق الطوارئ.

- إذا كان لا يزال لديك صندوق طوارئ في نهاية العام ، فهذا رائع! يمكن حفظ الأموال التي تم وضعها جانبا أو استثمارها.

الخطوة 3. احسب الأموال اللازمة لتحقيق الأهداف قصيرة ومتوسطة وطويلة المدى

بدلاً من أن تكون مجانية ، فإن هذه النفقات هي نفقات مخططة. هل تحتاج إلى تغيير أثاثك أو شراء ملابس جديدة أو إصلاح سيارتك هذا العام؟ خطط لتلك النفقات الكبيرة حتى لا تثقل كاهل المدخرات طويلة الأجل.

- تذكر ، شراء الأشياء بعد الادخار. اسأل نفسك ، هل تحتاج إلى العنصر الذي ستشتريه الآن؟

- بعد استخدام الأموال المخططة ، قم بتدوين المبلغ الفعلي للإنفاق ، ثم احذف الأموال المقدرة التي قمت بإنفاقها مسبقًا لتجنب تكرار البيانات.

الخطوة 4. قم بإنشاء ميزانية جديدة ، تجمع بين المدخرات والإيرادات والمصروفات

لا يساعدك وضع ميزانية تسوق على الادخار والادخار فقط حتى تكون حياتك أكثر هدوءًا ، بل يمكن أن يكون أيضًا حافزًا لتوفير المال ، بحيث تتحقق أهدافك طويلة الأجل دون الخوض في الديون.