- مؤلف Jason Gerald [email protected].

- Public 2023-12-16 10:53.

- آخر تعديل 2025-01-23 12:05.

يعد إنشاء ميزانية جيدة الخطوة الأولى لإدارة الشؤون المالية والعيش حياة جيدة. يمكنك أن تعيش حياة هادئة وخالية من الإجهاد إذا كانت لديك ميزانية لأنه يمكنك سداد الديون والادخار. ومع ذلك ، فإن إدارة الشؤون المالية باستخدام الميزانية لا يعني أنه يتعين عليك تقليل النفقات. تساعدك الميزانية على تخصيص الأموال لدفع تكاليف الضروريات التي يجب تحديدها حسب الأولوية قبل الاستمتاع. من خلال تسجيل إيصالات ومصروفات الأموال كل شهر ، يمكنك إدارة أموالك بشكل جيد وتحقيق رغباتك في الموعد النهائي.

خطوة

طريقة 1 من 3: الميزانية

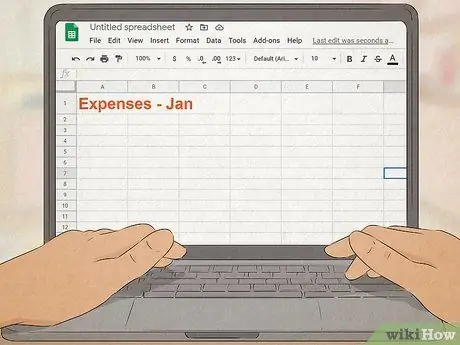

الخطوة الأولى: قم بإنشاء ميزانية باستخدام برنامج أو تطبيق كمبيوتر

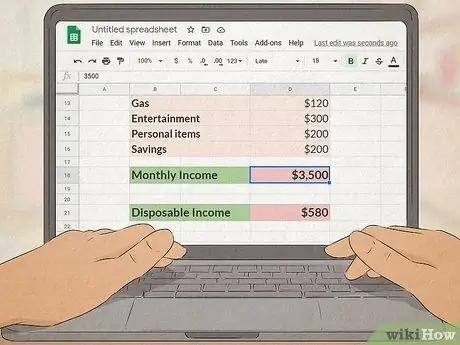

استخدم جداول بيانات Google أو Excel لإنشاء ميزانية. تساعدك هذه الخطوة على تسجيل كل معاملة مصروفات وإيصالات لمدة عام واحد حتى تتمكن على الفور من تحديد النفقات التي يجب تخفيضها.

ضع قائمة بأسماء الاثني عشر شهرًا كعناوين لكل عمود في الصف العلوي من جدول البيانات

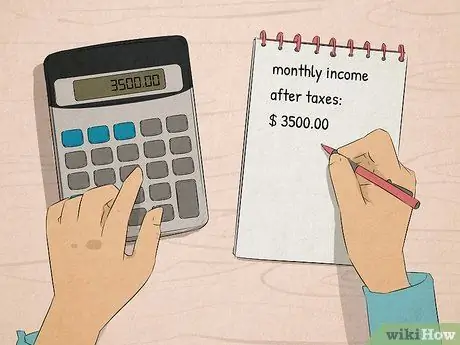

الخطوة 2. احسب الدخل الشهري بعد خصم الضرائب

الدخل الصافي ، أي الأموال المتاحة للاستخدام اليومي ، هو الدخل الشهري بعد خصم ضريبة الدخل. إذا كنت تتلقى راتبًا شهريًا ثابتًا ، فسيكون صافي الدخل هو نفسه كل شهر والرقم مدرج في إيصال الدفع. إذا كنت تتلقى راتباً بناءً على ساعات العمل ، فعادةً ما يختلف صافي دخلك كل شهر ، ولكن يمكنك حساب المتوسط باستخدام كشوف الراتب لآخر 3-4 أشهر.

إذا كنت تعمل لحسابك الخاص أو تعمل لحسابك الخاص ، فقد لا يكون الدخل الذي تتلقاه قابلا للخصم الضريبي. تخصيص 20٪ من الدخل لدفع الضرائب السنوية

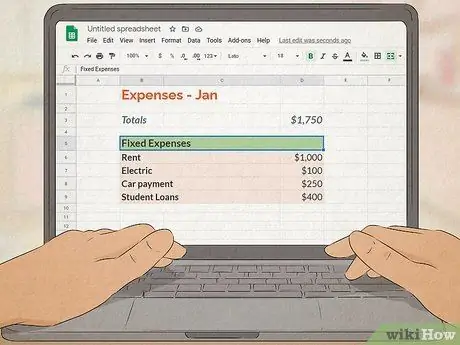

الخطوة 3. سجل جميع التكاليف الثابتة

التكاليف الثابتة هي التكاليف التي يجب دفعها كل شهر والمبلغ هو نفسه ، على سبيل المثال تكلفة استئجار منزل أو تكاليف المرافق أو أقساط القرض المصرفي أو أقساط السيارة. ضع عنوان "التكاليف الثابتة" في العمود الموجود في أقصى اليسار من جدول البيانات ، ثم اكتب المبلغ المالي الذي يجب إنفاقه في المربع أسفل عنوان العمود. على سبيل المثال:

- إيجار المنزل: 1،000،000 روبية إندونيسية

- الكهرباء: 300000 روبية إندونيسية

- المياه: 200000 روبية إندونيسية

- تقسيط السيارة: 2،000،000 روبية إندونيسية

- قسط القرض البنكي: 2،000،000 روبية إندونيسية

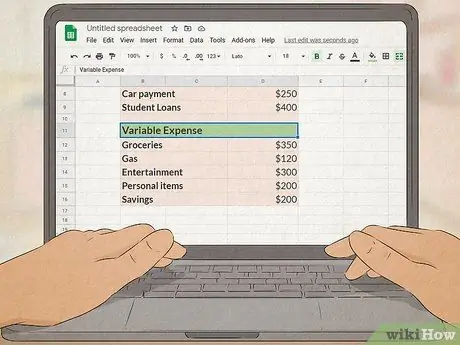

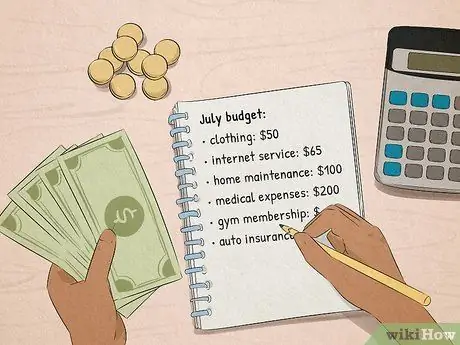

الخطوة 4. سجل كل التكاليف المتغيرة

التكاليف المتغيرة هي التكاليف التي يمكن أن تتغير كل شهر. إذا كنت تريد الادخار ، فإن التكاليف المتغيرة هي أسهل النفقات التي يجب تقليلها. ضع العنوان "التكاليف المتغيرة" ضمن "التكاليف الثابتة" ، ثم اكتب المبلغ المالي الذي يجب إنفاقه في كل مربع أسفل أرقام التكاليف الثابتة. على سبيل المثال ، التكاليف المتغيرة لشهر مارس:

- الطعام: 2،000،000 روبية إندونيسية

- البنزين: 500000 روبية إندونيسية

- الاستجمام: 500000 روبية إندونيسية

- الاحتياجات الشخصية (العناية بالشعر ، مستحضرات التجميل ، الملابس ، إلخ): 1،000،000 روبية إندونيسية

- الإجازة: 200.000 روبية إندونيسية

- المدخرات: 300000 روبية إندونيسية

الخطوة 5. قارن النفقات مع صافي الدخل

لإنشاء ميزانية شهرية ، اجمع التكاليف الثابتة والتكاليف المتغيرة لنفس الشهر. ثم اطرح صافي الدخل بتلك التكاليف. الرقم الذي تم الحصول عليه هو الدخل الذي يمكن استخدامه لتمويل احتياجات أخرى أو فائض في نهاية الشهر. إذا كان الرقم سالبًا ، فهذا يعني أنه ليس لديك أموال في نهاية الشهر. من الممكن أن تكون الأموال المستخدمة لدفع الاحتياجات الشهرية أكبر من صافي الدخل الشهري.

على سبيل المثال: الرسم الشهري = 5،500،000 روبية إندونيسية (تكلفة ثابتة) + 4،500،000 روبية إندونيسية (تكلفة متغيرة) = 10،000،000 روبية إندونيسية / شهريًا. الفائض = 15.000.000 روبية إندونيسية - 10.000.000 روبية إندونيسية = 5.000.000 روبية إندونيسية

الطريقة 2 من 3: استخدام الميزانية

الخطوة 1. إعطاء الأولوية لدفع جميع النفقات الشهرية

قبل تخصيص الأموال للادخار أو تحقيق خطط معينة ، تأكد من قدرتك على سداد التكاليف التي يجب دفعها كل شهر. لذلك ، خصص أموالًا من صافي الدخل كل شهر لسداد الفواتير بحيث لا يزال لديك سكن وطعام.

- لا تدخر إذا كانت لا تزال هناك فواتير غير مدفوعة!

- حاول سداد جميع النفقات الشهرية ولا يزال لديك فائض حتى تتمكن من الادخار.

الخطوة 2. تخصيص الفائض لتحقيق خطة محددة

بعد معرفة الأموال المتاحة في نهاية الشهر ، استخدم الأموال لتحقيق الأشياء التي تريدها ، على سبيل المثال الادخار أو سداد الديون أو إنشاء أموال لتعليم أطفالك. حدد ما تريد تحقيقه باستخدام الأموال المتاحة حتى تتمكن من وضع خطة.

- على سبيل المثال ، قم بتخصيص فائض لسداد الديون والادخار كل شهر.

- يمكنك استخدام الفائض للنفقات غير المتوقعة أو القيام باستثمارات ، مثل شراء الأسهم أو الذهب.

- تخصيص 20٪ من صافي الدخل للادخار أو تلبية رغبات معينة.

الخطوة 3. غيّر نمط حياتك إذا كان لديك عجز

بعد حساب رصيد الأموال في نهاية الشهر والرقم سلبي ، يجب عليك تغيير عاداتك في استخدام المال. قلل نفقات سداد الاحتياجات الثانوية أو الثالثة ، مثل شراء الملابس أو الترفيه أو تناول الطعام في المطاعم.

- إذا لم تتمكن من تقليل نفقاتك الشهرية الحالية ، فلا بأس بذلك. لا تشعر بالذنب! أنت بحاجة لتناول الطعام ودفع الفواتير وشراء الملابس لتعيش حياة جيدة.

- تحديد المصاريف التي يمكن تخفيضها. قد تقرر على الفور أنك تريد تقليل تكاليف الترفيه بنسبة 50٪ ، ولكن ضع في اعتبارك التأثير إذا رفضت في كل مرة يدعوك أصدقاؤك للاستمتاع.

- قم بإعداد أموال بحوالي 30٪ من صافي الدخل لدفع ثمن ما تريد ، ولكن ليس الاحتياجات الأساسية.

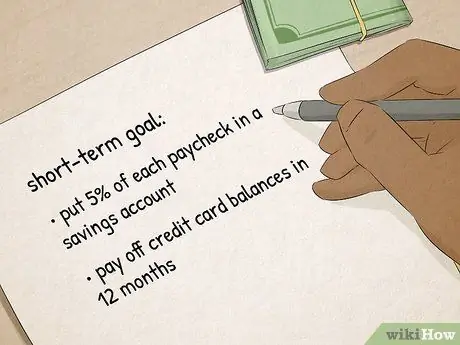

الخطوة الرابعة: تحديد الأهداف قصيرة المدى المراد تحقيقها في عام واحد

بمجرد معرفة مقدار الدخل والمصروفات كل شهر ، حدد كيفية تخصيص الأموال لتحقيق أهداف معينة. الأهداف قصيرة المدى هي أهداف محددة وواقعية يمكن تحقيقها في 12 شهرًا. على سبيل المثال:

- تخصيص 5٪ من صافي الدخل للادخار.

- سداد ديون بطاقات الائتمان في 12 شهرًا.

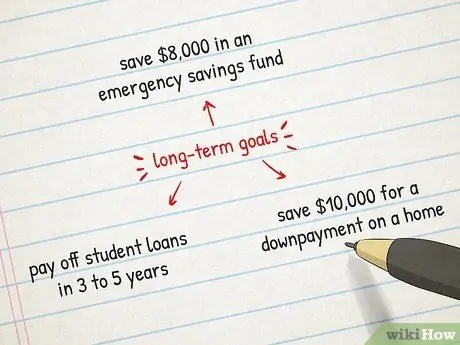

الخطوة 5. حدد الأهداف طويلة المدى التي تريد تحقيقها في غضون سنوات قليلة

الأهداف طويلة المدى هي الأهداف التي يمكن تحقيقها في غضون سنة واحدة على الأقل. تأكد من تحديد أهداف محددة وواقعية للتخطيط للمستقبل. على سبيل المثال:

- وفر 100،000 روبية إندونيسية لإنشاء صندوق طوارئ.

- سداد الديون في 3-5 سنوات.

- توفير 200.000.000 روبية إندونيسية لدفع الدفعة الأولى لشراء منزل.

الخطوة 6. سجل الأموال التي تم إصدارها في كل مرة تقوم فيها بالدفع

أفضل طريقة لمراقبة الإدارة المالية هي تسجيل كل الأموال التي يتم إنفاقها. اختر أسهل طريقة لتدوين الملاحظات ، سواء كنت تستخدم دفتر ملاحظات أو تطبيق تدوين ملاحظات على هاتفك أو جدول بيانات على جهاز الكمبيوتر الخاص بك. بهذه الطريقة ، يمكنك مراقبة كل معاملة حساب وتحديد استخدام الأموال التي يمكن توفيرها.

عند تسجيل الأموال المستخدمة ، قم بتدوين المعلومات بالتفصيل حتى لا تنسى ، على سبيل المثال ، "ساعة عيد ميلاد الأم تبلغ 500000 روبية إندونيسية"

الخطوة السابعة: قم بتقليل النفقات عن طريق شراء العناصر الاقتصادية

إذا أدركت أنك تعاني من عجز ، فقم بتأسيس عادات يمكن تغييرها ، لكن لا تغير حياتك اليومية بشكل جذري. على سبيل المثال ، اجعل من المعتاد التسوق لشراء البقالة في السوق ، بدلاً من شرائها في المركز التجاري. اشرب القهوة المخمرة بنفسك ، وليس من المقهى. افعل ذلك باستمرار لأن التغييرات الصغيرة يكون لها تأثير كبير بمرور الوقت!

أمثلة أخرى: إحضار الغداء من المنزل ، بدلاً من شرائه من الكافتيريا ؛ تعتاد على ممارسة الرياضة في الحديقة ، بدلاً من صالة الألعاب الرياضية ؛ البدء في الاشتراك في الصحف على الإنترنت بدلاً من شراء الصحف المطبوعة ؛ اقرأ كتابًا في المكتبة بدلًا من شراء كتاب جديد

طريقة 3 من 3: استخدام الميزانية باستمرار

الخطوة الأولى. قم بمراجعة الميزانية كل شهر

تأكد من تحديث ميزانيتك بانتظام لأن الإيصالات والنفقات عادة ما تتغير كل شهر. كن معتادًا على تتبع كل مرة تنفقها وتدخرها ، ثم اضبط خطة الإنفاق الخاصة بك إذا لزم الأمر.

- في بداية كل شهر ، راجع ميزانية الشهر الماضي لمعرفة كيف تم تحقيقها. تساعدك هذه الخطوة في إجراء تعديلات على الميزانية للشهر الحالي والأشهر التالية.

- تتأثر ميزانيتك إذا حصلت على زيادة أو سداد ديون.

الخطوة 2. استخدم الأدوات التي تجعل تنفيذ الميزانية أسهل

برنامج Excel مفيد للغاية ، ولكنه أقل فعالية في مراقبة جميع البيانات بشكل مستقل. إذا كنت بحاجة إلى أداة أكثر عملية ، فاستخدم موقعًا إلكترونيًا أو تطبيقًا لإدخال بيانات جديدة. بهذه الطريقة ، يمكنك استخدام نموذج الميزانية وضبط منبه على موقع الويب الخاص بك لتذكيرك بتحميل بيانات جديدة.

استخدم تطبيقات Mint أو YNAB أو Quicken أو AceMoney أو BudgetPlus لإنشاء ميزانية

الخطوة الثالثة: امنح نفسك هدية من حين لآخر ، لكن لا تكن باهظًا

عليك إدارة الأموال ، وليس العكس. لا تسمح لنفسك بالاستعباد بالميزانية أو المال. لذلك ، يمكنك علاج نفسك مرة واحدة في الشهر دون المساس بميزانيتك.

أثناء التفكير في الميزانية ، حدد الهدايا التي تستحق الشراء. هذا الشهر ، قد تتمكن من شراء زوج جديد من الأحذية. في الشهر المقبل ، ربما ترغب في الاستمتاع بمشروب لاتيه أو شراء كمبيوتر محمول جديد

الخطوة 4. سداد أقساط الديون كل شهر

إذا كنت تستخدم بطاقة ائتمان أو تقترض أموالًا من البنك ، فتأكد من سداد بطاقة الائتمان وفقًا للحد الأدنى للفاتورة لتجنب تكاليف الفائدة المرتفعة. إذا لم تتمكن من سداد فواتيرك ، فامنح الأولوية لسداد الديون حتى يتم سدادها في موعد نهائي معقول.

حاول تخصيص المزيد من الأموال لدفع فواتيرك الشهرية إذا كنت تواجه مشكلة في القيام بذلك. بالإضافة إلى تأخير سداد الديون ، يتعين عليك دفع تكاليف فائدة عالية إذا كنت تسدد دينًا وفقًا للفاتورة كل شهر على الأقل

الخطوة 5. قم بإعداد الأموال لتوقع حالات الطوارئ عن طريق الادخار

من المستحيل التخطيط لاحتياجات التمويل أثناء الطوارئ ويمكن أن تتسبب في العبث بميزانيتك إذا لم تكن مستعدًا. خصص نقودًا كل شهر في حالة تعطل سيارتك ، أو احتجت إلى علاج ، أو تم تسريحك من العمل حتى تتمكن من البقاء بعيدًا عن المشاكل.

- قم بالاستعدادات من الآن فصاعدًا لتوقع ما هو غير متوقع. لا تدع نفسك غير مستعد في حالة الطوارئ.

- إذا واجهت حالة طارئة ، فاتصل بشركة بطاقة الائتمان الخاصة بك وبنك الائتمان لتقديم طلب لتأجيل السداد والتنازل عن الغرامة لعدة أشهر.

- كدليل ، يجب أن يكون لديك مدخرات لدفع ثمن ضروريات الحياة لمدة 6 أشهر. على سبيل المثال ، إذا كان عليك إنفاق 100000000 روبية إندونيسية كل شهر ، فقم بإعداد 60.000.000 روبية إندونيسية لحالات الطوارئ.